開公司找聯創財稅(180-9213-9007),西安注冊公司、代理記賬、商標注冊、財稅服務一站式搞定!

與其說合伙企業是減少了一道稅收,不再雙重征稅,不如說合伙企業的經營所得個人所得稅是將企業所得稅和個人所得稅合并征收。和公司制企業一樣,企業有利潤才能分配,企業有所得才需繳納所得稅。與公司制企業不同的是,公司制企業的企業所得稅按年計算繳納,在實際分配繳納分紅的所得稅,合伙企業按年度計算經營所得,并按先分后稅原則確定合伙人的應納稅所得額,相當于連著企業的所得稅和分紅所得稅一起由合伙人繳納經營所得的所得稅。

合伙企業取得的經營所得和其他所得的環節包括日常經營(經營所得和其他所得)和解散清算(經營所得),合伙人按《財政部 國家稅務總局關于合伙企業合伙人所得稅問題的通知》(財稅〔2008〕159號)規定先分后稅原則和規定的分配比例確定應納稅所得額。

因此合伙人從合伙企業除了按分得的應納稅所得額繳納經營所得的所得稅和合伙企業對外投資分回的利息或者股息、紅利單獨作為個人合伙人“利息、股息、紅利所得”繳納個人所得稅之外,合伙人從合伙企業取得的所得不應再有其他股息紅利所得稅。

合伙人以非貨幣性資產投資設立合伙企業或入伙合伙企業、退伙、轉讓財產份額的所得均應按財產轉讓所得繳納所得稅。

我們通過系列案例分析合伙企業財產份額轉讓、退伙、按投資項目核算等如何進行所得稅處理:

案例1:合伙人A、B分別投資2000萬(各占50%份額)設立合伙企業,第一年合伙企業經營形成利潤0萬,根據約定合伙人A應分配200萬且已實際分配,合伙人B應分配0元。第二年初合伙企業解散清算,清算所得為零,合伙人A、B分別獲得資金1900萬。

中華人民共和國合伙企業法對普通合伙企業規定,合伙協議不得約定將全部利潤分配給部分合伙人或者由部分合伙人承擔全部虧損。對有限合伙企業規定,有限合伙企業不得將全部利潤分配給部分合伙人;但是,合伙協議另有約定的除外。合伙企業法釋義,值得注意的是,本條僅允許有限合伙企業對法律關于利潤分配的限制作出例外規定,在虧損分擔問題上,有限合伙企業還是要執行本法第三十三條第二款的規定,不得約定由部分合伙人承擔全部虧損。如果合伙協議中有這樣的約定,該約定無效。

應該說此類分配方式并不為合伙企業法以及合伙企業相關稅收政策所認可。根據個人所得稅法規定,納稅人取得經營所得,按年計算個人所得稅,合伙企業的經營所得,以每一納稅年度的收入總額,減除成本、費用、稅金、損失、其他支出以及允許彌補的以前年度虧損后的余額,為應納稅所得額。即使是創投企業選擇按單一投資基金核算的也是全年所得計算,單一投資基金的股權轉讓所得,按一個納稅年度內不同投資項目的所得和損失相互抵減后的余額計算,個人合伙人按照其應從基金年度股權轉讓所得中分得的份額計算其應納稅額。

案例1當年經營所得應納稅所得額為零,合伙人均無需就經營所得繳納個人所得稅。

根據合伙企業法規定,合伙人的出資、以合伙企業名義取得的收益和依法取得的其他財產,均為合伙企業的財產。合伙人在合伙企業清算前,不得請求分割合伙企業的財產;但是,合伙企業法另有規定的除外。合伙企業的財產簡單來說包括合伙人實繳資本和留存利潤。企業當年留存的所得(利潤)為歷年的經營所得減去合伙企業分配給所有合伙人的所得。

超過當年可分配利潤對部分合伙人的分配,實質就是對以前年度留存利潤的重新分割,留存利潤被分配分割完的,是對合伙人實繳資本的重新分割,簡單說超出可分配利潤的分配就是合伙企業財產份額的重新分割,不屬于先分后稅的經營所得范圍。而且因為經營所得的應納稅所得額為零,無法在經營所得個人所得稅申報表對獲得超額利潤的合伙人申報個人所得稅。如果不對此類分配行為征稅,將導致巨大的避稅空間(變相將資產轉移和轉讓)。我們認為對此類分配或財產份額的重新分割應對合伙人按“財產轉讓所得”繳納所得稅。因為被分割的財產屬于合伙企業的財產,不屬于單個合伙人的財產,無須對未獲得分配的合伙人作為財產份額轉讓處理,在財產份額最終轉讓或清算時如存在損失的做資產損失處理。

因此合伙人A當年實際獲得超利潤分配200萬應按“財產轉讓所得”繳納所得稅,如果當年未實際分配,則當年無需按“財產轉讓所得”繳納所得稅,如合伙企業后續虧損,合伙人A所承擔的虧損大于應分配的200萬,不會再分配,也就無需再繳納財產轉讓所得稅。在實際分配時根據實際分配當年的全年經營所得和歷史留存利潤情況另行計算納稅。如果A轉讓全部的財產份額,轉讓價格中包含已按財產轉讓繳納所得稅的金額應予以扣除,未納稅的不應予以扣除。

合伙企業解散清算合伙人A、B分別獲得資金1900萬,扣除投資成本2000萬,投資損失分別是100萬。

案例2:合伙人A、B分別投資2000萬(各占50%份額)設立合伙企業,第一年上半年合伙企業經營形成利潤1000萬,合伙人A、B分別獲得分配500萬現金,下半年合伙企業形成虧損800萬。

如果是公司制企業,應就全年利潤200萬繳納企業所得稅,但股東應就上半年的利潤分紅繳納股息紅利所得稅。

合伙企業全年的經營所得和其他所得為200萬,合伙人A和B應按先分后稅和規定的分配比例分配200萬后的金額為應納稅所得額(假設分別為100萬)并按經營所得繳納所得稅。合伙人在合伙企業清算前,不得請求分割合伙企業的財產;但是,合伙企業法另有規定的除外。案例2情況應作為合伙人借款并需要還回,或者合伙人按照合伙協議的約定或者經全體合伙人決定,共同減少對合伙企業的出資。

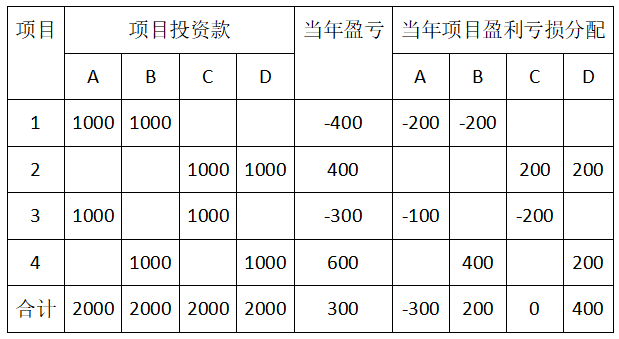

案例3:合伙人A、B、C、D分別投資2000萬(各占25%份額)設立合伙企業,第一年投資四個項目,約定項目(1)投資2000萬,利潤和虧損由A和B承擔,約定項目(2)投資2000萬,利潤和虧損由C和D承擔,約定項目(3)投資2000萬,利潤和虧損由A和C承擔,約定項目(4)投資2000萬,利潤和虧損由B和D承擔。

案例3約定等按投資項目由不同的合伙人投資和承擔盈利和虧損,但經營所得按年計算個人所得稅,因此案例3中當年經營所得為300萬,合伙人應按先分后稅原則按規定的比例分配經營所得后形成的應納稅所得額繳納所得稅。分配比例確定發放依次是按照合伙協議約定的分配比例、合伙人協商決定的分配比例、合伙人實繳出資比例確定應納稅所得額以及按照合伙人數量平均計算每個合伙人的應納稅所得額。因為對如何劃分比例爭執不休,最終確定按實繳出資比例確定應納稅所得額,合伙人ABCD分別分配應納稅所得額為75萬。

案例3中超過經營所得300萬的分配應對合伙人按“財產轉讓所得”繳納所得稅。假設投資項目當年實現的正收益當年均已實際分配。則合伙人B對(400萬-75萬)、合伙人C對(200萬-75萬)、合伙人D對(400萬-75萬)按“財產轉讓所得”繳納所得稅,如未實際分配,當年無需按“財產轉讓所得”繳納所得稅,在實際分配時根據實際分配當年的全年經營所得和歷史留存利潤情況另行計算納稅。

案例4:合伙人A、B分別投資2000萬(各占50%份額)設立合伙企業,第一年留存利潤1000萬尚未分配,第二年上半年合伙企業經營形成利潤1000萬,合伙人A、B分別獲得分配1000萬現金,下半年合伙企業形成虧損800萬。

第一年利潤1000萬雖未實際分配按先分后稅已由合伙人A、B繳納所得稅,屬于已完稅的留存利潤。第二年全年經營所得為200萬,因此合伙人按200萬分配應納稅所得額并繳納所得稅。

合伙人獲得2000萬為已完稅的1000萬留存利潤的實際分配,以及200萬經營所得的分配,以及800萬合伙人借款并需還回或共同決定減少實繳資本。

案例5:合伙人A、B分別投資2000萬(各占50%份額)設立合伙企業,合伙企業當年投資項目(1)4000萬,第二年合伙人C投資5000萬入伙,入伙時所投資項目估值為1.5億元,約定合伙人A和B分別占合伙企業份額37.5%,合伙人C占25%。

假設第二年末合伙企業按1.5億元轉讓退出投資項目,全年經營所得為(1.5億-4000萬),由合伙人別人按份額比例分配和繳納經營所得的所得稅。合伙人A、B分別按(1.5億-4000萬)*37.5%*適用稅率繳納所得稅,合伙人C按(1.5億-4000萬)*25%*適用稅率繳納所得稅,

假設此時合伙企業解散清算,企業的清算所得應當視為年度生產經營所得,由投資者依法繳納個人所得稅。清算所得,是指企業清算時的全部資產或者財產的公允價值扣除各項清算費用、損失、負債、以前年度留存的利潤后,超過實繳資本的部分。

根據合伙企業法規定,合伙企業財產在支付清算費用和職工工資、社會保險費用、法定補償金以及繳納所欠稅款、清償債務后的剩余財產,依照合伙企業法規定進行分配,即,合伙企業的利潤分配、虧損分擔,按照合伙協議的約定辦理;合伙協議未約定或者約定不明確的,由合伙人協商決定;協商不成的,由合伙人按照實繳出資比例分配、分擔;無法確定出資比例的,由合伙人平均分配、分擔。

合伙企業全部財產為2億元現金,按份額比例分配給合伙人。

合伙人A和B獲得2億元*37.5%=7500萬元,其中投資成本2000萬元,已稅的經營所得4125萬元,投資成本對應的盈利1375萬元,應按財產轉讓所得繳納所得稅。

合伙人A和B獲得2億元*25%=5000萬元,其中投資成本5000萬元,已稅的經營所得2750萬元,投資成本對應的虧損2750萬元

案例6:合伙人A、B分別投資2000萬(各占50%份額)設立合伙企業,合伙企業當年取得經營所得1000萬,第二年上半年取得經營所得400萬元,合伙人A以2700萬元價格將財產份額(合伙企業的50%)全部轉讓給合伙人C。

第一年經營所得1000萬,由合伙人AB按先分后稅各自繳納經營所得的所得稅。

合伙人A財產份額轉讓收入2700萬應扣除投資成本2000萬和已稅的留存利潤500萬,按財產轉讓所得繳納所得稅,不得扣除第二年經營所得400萬中合伙人A所占的份額200萬(尚未完稅)。

合伙人B和C按第二年全年的經營所得先分后稅繳納所得稅。

案例7:合伙人A、B分別投資2000萬(各占50%份額)設立合伙企業,合伙企業當年投資項目(1)4000萬,第二年所投資項目估值為1.5億元,合伙人A以7500萬元價格將財產份額(合伙企業的50%)全部轉讓給合伙人C。

合伙人A財產份額轉讓收入7500萬應扣除投資成本2000萬,按財產轉讓所得繳納所得稅。

合伙人B和C按第二年全年的經營所得(如有)先分后稅繳納所得稅,或者再投資項目轉讓的當年按經營所得繳納所得稅。

案例8:合伙人ABCD分別投資1000萬(各占25%份額)設立合伙企業,合伙企業當年取得經營所得1000萬,并由合伙人按經營所得繳納所得稅,第二年上半年取得經營所得400萬元,合伙人A提出退伙,合伙企業將合伙人A的財產份額1350付給合伙人A。第二年下半年取得經營所得-300萬。

合伙人從合伙企業退伙不是合伙企業解散不需要清算,或將財產份額轉讓給其他合伙人或他人,或其他合伙人與該退伙人按照退伙時的合伙企業財產狀況進行結算,退還退伙人的財產份額。合伙人A獲得退伙收入1350萬應扣除投資成本1000萬,扣除以前年度已稅的留存利潤250萬,剩余按財產轉讓所得繳納所得稅,不得扣除當年經營所得400萬中合伙人A所占的份額100萬。

合伙人BCD按當年全年的經營所得100萬先分后稅繳納所得稅。

以上案例中合伙人為企業合伙人的,季度按實際獲得的合伙企業分配收益預繳企業所得稅,年度按先分后稅的應納稅所得額并入企業當年應納稅所得額中合并計稅并進行匯算納稅調整。